令和4年分!年末調整【給与所得者の保険料控除申告書】の書き方

- 記事監修 大堀 優

-

税理士・大堀優(オオホリヒロシ)スタートアップ税理士法人代表。1983年、愛媛県出身。2013年に税理士登録をした後、2015年2月に独立開業しスタートアップ会計事務所を設立。 2017年1月、社会保険労務士事務所を併設する。2021年6月に会計事務所を税理士法人化、8月に横浜オフィスを開設。2023年4月に銀座オフィスを開設。

【会社設立をしたい方へ一言】みなさんの不安を払拭できるように、“話しやすさNo.1の事務所”として寄り添ったサポートを心掛けています。なんでもお気軽にご相談ください!

毎年必ずやってくる年末調整。

会社の経営者として、従業員に…

- なんの書類を提出して

- どこに記入してもらうのか

上記は最低限、把握しておくに越したことはありません。

今回は数ある年末調整時の書類の中から、「給与所得者の保険料控除申告書」を徹底解剖!

対象者や記入箇所などを、1つずつ解説していきます。

- 目次

-

【給与所得者の保険料控除申告書】とは?

「給与所得者の保険料控除申告書」は、従業員が支払っている各種保険料の額を記入してもらう申告書です。

年末調整時に従業員が支払った保険料を、課税対象の所得から控除することができます。

【給与所得者の保険料控除申告書】提出の対象者は?

全員が必ず提出する「給与所得者の扶養控除等(異動)申告書」とは異なり、「給与所得者の保険料控除申告書」については提出義務はありません。

そのため従業員が自ら確定申告する場合で、提出されなくても催促などはしなくてOKです。

ただし提出の有無は従業員が判断することであって、経営者や経理の担当者が勝手に決めてはいけません。

基本的には提出する方向で、従業員から申し出があった場合のみ、提出しないことを認めるという形にしたほうがいいでしょう。

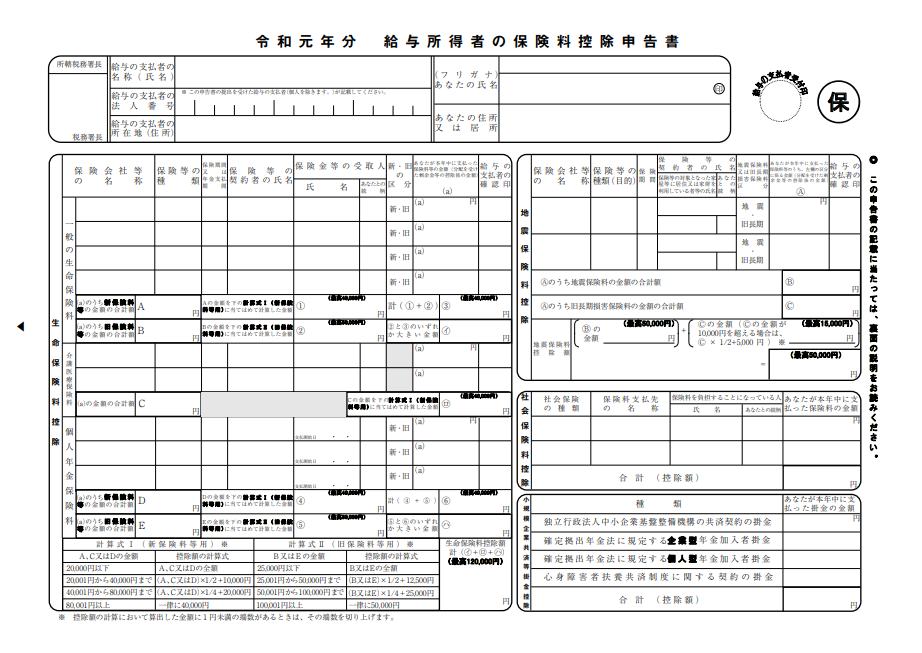

【給与所得者の保険料控除申告書】の記入箇所は5つ

給与所得者の保険料控除申告書に記入する箇所は、大きく分けると次の5つです。

- 勤務先と提出者の情報

- 生命保険料控除

- 地震保険料控除

- 社会保険料控除

- 小規模共済等掛金控除

それぞれ書き方を1つずつ確認していきましょう。

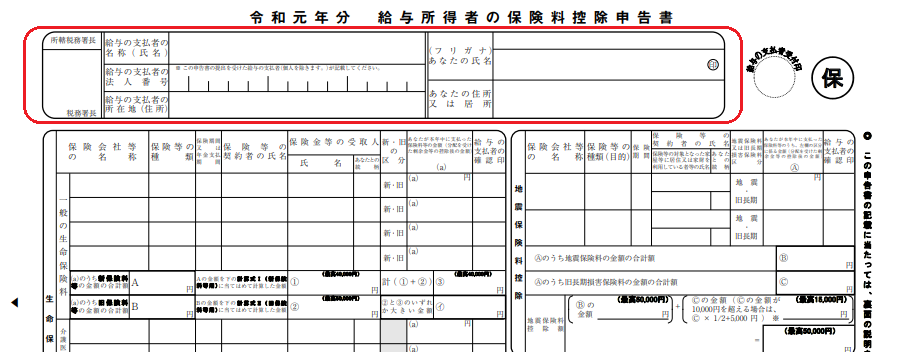

①:勤務先と提出者の情報

申告書の上部には、勤務先と提出者の情報を記入します。

- 所轄税務署長

- 給与の支払者の名称(氏名)

- 給与の支払者の法人番号

- 給与の支払者の所在地(住所)

左側の4つの欄は、あなたの会社の名前・法人番号・住所などを記入するところなので、従業員に申告書を渡す前にあらかじめ記入しておきましょう。

実際に提出する従業員が記入するのは、右側にある2箇所のみです。

- あなたの氏名(フリガナ)+ 押印

- あなたの住所又は居所

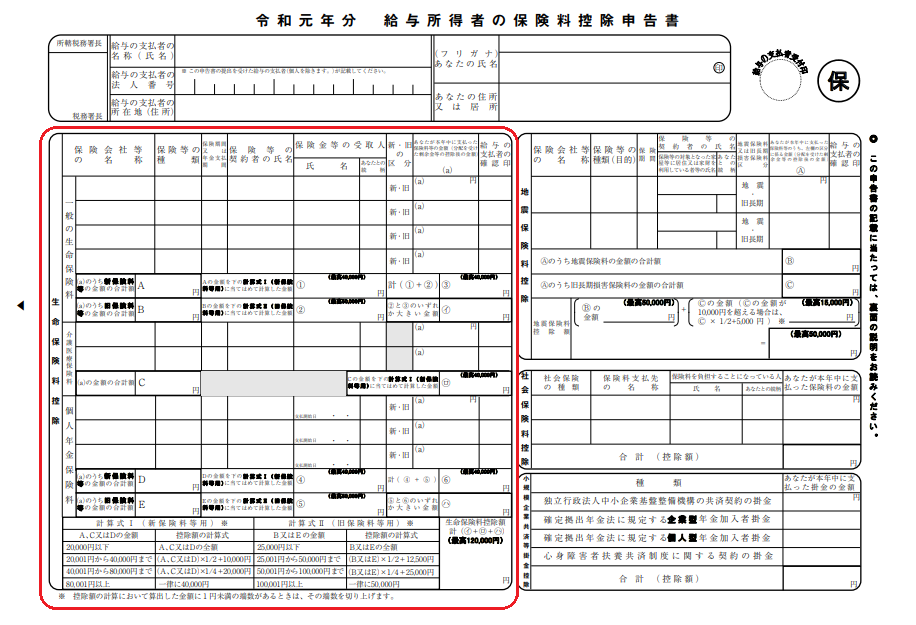

②:生命保険料控除

生命保険料控除の欄は、下記3種の保険料を支払っている場合に記入します。

- 一般の生命保険料

- 介護医療保険料

- 個人年金保険料

記入の対象となるのは、たとえば県民共済や民間の生命保険料、勤務先の団体保険などに加入している場合です。

上記3種すべての保険料に共通する記入箇所を確認していきましょう。

手元に控除証明書が手元にあると記入時に便利です。

控除額は新契約と旧契約で異なる

生命保険料の控除額は、保険の契約日によって異なります。

新契約と旧契約を併用して控除することは可能ですが、控除額は最大で12万円です。

新契約…2012年(平成24年)1月1日以降の契約

控除額は年間の*支払保険料等によって決まります。(下表参照)

*支払保険料等…年間の支払保険料から、剰余金や割戻金を差し引いたあとの金額。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 2万円以下 | 支払保険料等の全額 |

| 2万円超~4万円以下 | 支払保険料等×1/2+1万円 |

| 4万円超~8万円以下 | 支払保険料等×1/4+2万円 |

| 8万円超 | 4万円(一律) |

旧契約…2011年(平成23年)12月31日までの契約

旧契約の控除額も同じく年間の支払保険料等によって決まりますが、金額に変更アリ。(下表参照)

| 年間の支払保険料等 | 控除額 |

|---|---|

| 2万5000円以下 | 支払保険料等の全額 |

| 2万5000円超~5万円以下 | 支払保険料等×1/2+1万2500円 |

| 5万円超~10万円以下 | 支払保険料等×1/4+2万5000円 |

| 10万円超 | 5万円(一律) |

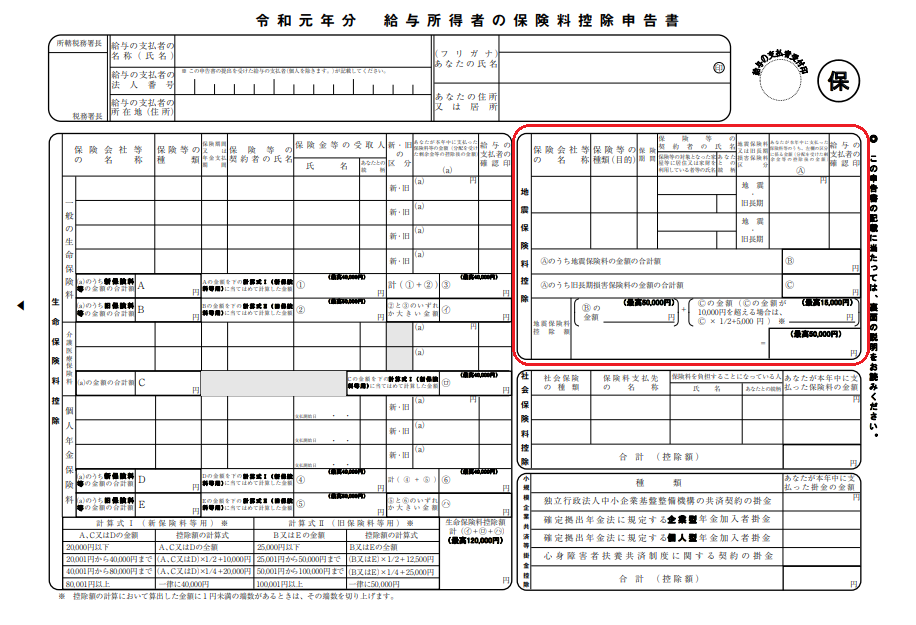

③:地震保険料控除

提出者が任意で加入している地震保険料も控除の対象です。

控除証明書を確認しながら、主な記入箇所を確認していきましょう。

控除額は最大5万円までなら、支払った保険料の全額が控除されます(5万円超の場合は上限5万円)。

ただし2006年(平成18年)末まで存在した旧長期損害保険料を支払っている場合、控除額が異なるので気をつけましょう。

旧長期損害保険料とは?

旧長期損害保険料は、2006年(平成18年)までに損害保険の契約をしている人が払っています。

2007年に廃止されましたが、次の3つの条件を満たす場合は地震保険料控除と一緒に控除可能です。

- 2006年12月31日までに締結した契約

- 満期返戻金のあるもので、10年以上契約しているもの

- 2007年以降に保険契約の変更をしていないもの

控除額は下表を参照してみてください。

| 支払保険料額(年間) | 控除額 |

|---|---|

| 10000円以下 | 支払金額の全額 |

| 10000円~20000円以下 | 支払金額×1/2+5000円 |

| 20000円超 | 15000円 |

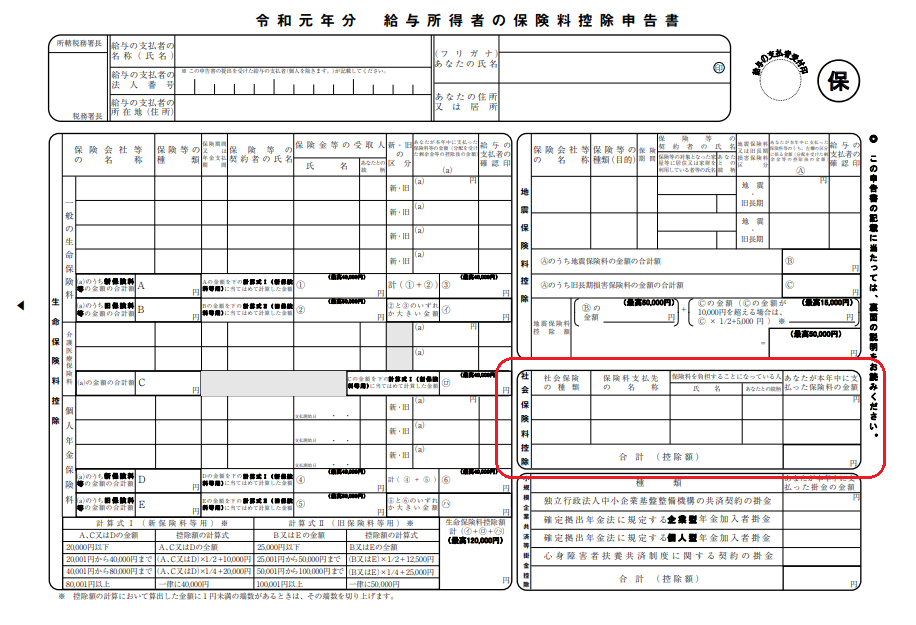

④:社会保険料控除

社会保険料を個人で支払っている従業員は、社会保険料控除の欄に記入します。

会社で毎月引き落としている保険料については、書く必要ありません。

この欄に記入する主なケースは、次に該当する場合です。

- 会社で引き落とされる以外の社会保険料を支払っている

- 家族の社会保険料を提出者が支払っている

- 学生納付特例制度で保留していた年金を支払った

以下の記入箇所を、控除証明書を確認しながら埋めていきましょう。

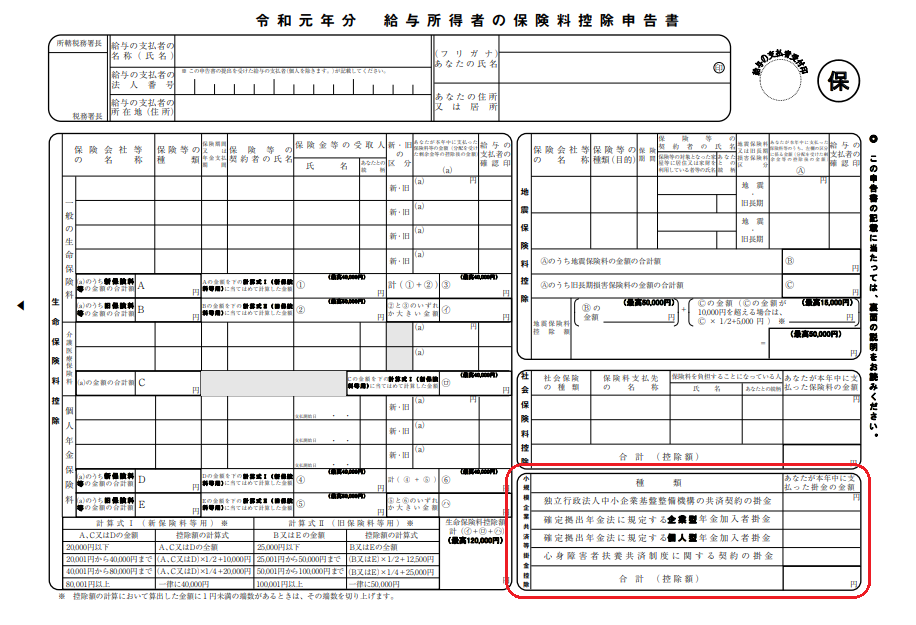

⑤:小規模企業共済等掛金控除

小規模企業共済等掛金控除に記入するのは、次のいずれかの掛金を支払っている場合です。

- 小規模企業共済

- 企業型確定拠出年金

- iDeCo(個人型確定拠出年金)

- 心身障害者扶養共済

記入箇所は下記4つのみなので、それぞれ控除証明書を確認しながら、それぞれの金額と合計額を記入していきましょう。

- 独立行政法人中小企業基盤整備機構の共済契約の掛金

- 確定拠出年金法に規定する企業型年金加入者掛金

- 確定拠出年金法に規定する個人型年金加入者掛金

- 心身障害者扶養共済制度に関するロマンティック

いずれも提出時に「小規模企業共済等掛金振込証明書」を添付してもらう必要があります。

控除額はその年に支払った掛金の全額が控除対象です。

保険料控除申告書の理解を深めてサクッと年末調整!

今回は年末調整時に提出する書類の1つ「給与所得者の保険料控除申告書」について紹介してきました。

最後に記入箇所をおさらいすると…

- 勤務先と提出先の情報

- 生命保険料控除

- 地震保険料

- 社会保険料

- 小規模企業共済等掛金控除

大きく分けると、上記5箇所を記入することになります。

従業員にそれぞれの記入事項について自信を持って説明できるように、まずは経営者のあなたが理解しておきましょう。

もし「今さら誰にも聞けない…」と心配を募らせているなら、弊所までご連絡くださいね。

会社設立・創業支援なら、話しやすさNo.1のスタートアップ税理士法人にお任せください!

実績多数のスペシャリストが、会社設立に関するお問い合わせを幅広く受付中です。全国対応可能なので、ぜひお気軽にお問い合わせください。